Политические события и стратегические решения крупных компаний оказали существенное влияние на динамику цифровых активов

На уходящей неделе политические события и стратегические решения крупных компаний оказали существенное влияние на динамику цифровых активов, сообщает корреспондент центра деловой информации Kapital.kz.

На рост стоимости биткоина повлияли ожидания того, что кандидат от республиканцев Дональд Трамп займет пост президента США. К такому заключению пришли специалисты из Bernstein. Аналитики отметили высокую корреляцию между первой криптовалютой и вероятностью победы бывшего главы Белого дома над кандидатом от демократов Камалой Харрис. По данным Polymarket, шансы на такой исход к концу отчетного периода возросли до 56,6%. Последний раз столь высокий показатель фиксировался в конце июля. «Хотя оба кандидата заявили о поддержке цифровых активов, ставки на рынке криптовалют значительно увеличились на фоне успехов Дональда Трампа в президентской гонке», — прокомментировали эксперты. Аналитики также указали на 78%-ые шансы республиканцев на победу в сенате и 39%-ую вероятность получения ими большинства в обеих палатах Конгресса. По их мнению, акции компании MicroStrategy служили ключевым индикатором возможного «бычьего» прорыва. С начала года ценные бумаги биткоин-компании подорожали на 191%, тогда как «цифровое золото» выросло на 55%. «MicroStrategy воспользовалась низкими ценами, выпустив акции и конвертируемый долг для пополнения резервов в первой криптовалюте, и была вознаграждена за это», — говорится в отчете. Курс акций компании достиг пика в марте текущего года перед многомесячной фазой коррекции. В отличие от биткоина, котировки уже вышли из боковика и продолжили ускоряться, пояснили аналитики.

В Standard Chartered отметили перспективы возврата биткоина к историческому максимуму до выборов в США. В качестве основных драйверов специалисты назвали: увеличение шансов Дональда Трампа на победу; значительный приток средств в спотовые биткоин-ETF; возросшую активность в колл-опционах. Эксперты также обратили внимание на увеличение крутизны кривой государственных облигаций США, что, по их мнению, сигнализировало об усилении волатильности рынка и повышенном спросе на альтернативные активы, такие как биткоин . В Standard Chartered пояснили, экосистема цифровых активов все больше интегрировалась в традиционную финансовую систему. Растущее принятие в этой среде, наряду с благоприятными политическими событиями, могла бы стать благоприятным фактором для биткоина в ближайшие месяцы. В случае проигрыша Дональда Трампа, «более широкая тенденция к принятию криптовалют останется неизменной». Аналитики также отметили потенциал MicroStrategy в получении нового потока доходов через кредитование в «цифровом золоте». На данный момент компания приобрела 252 220 BTC, включая 7 420 BTC в сентябре. MicroStrategy могла бы превратиться в «биткоин-банк», предлагая продукты рынка капитала, включая обыкновенные, конвертируемые, привилегированные акции и инструменты с фиксированной доходностью.

Сама компания, как отмечают аналитики, сообщила о грандиозных планах на будущее. Конечной целью MicroStrategy объявлена трансформация в ведущий биткоин-банк с рыночной капитализацией в $1 трлн. Об этом основатель компании Майкл Сэйлор рассказал в интервью Bernstein. Поставщик аналитического ПО для бизнеса начал с августа 2020 года наращивать баланс первой криптовалюты. Последнее приобретение в размере 7 420 BTC, о котором компания сообщила в сентябре, довело общий объём её крипторезервов до 252 220 BTC. Активы достигли примерно $15,5 млрд, а MicroStrategy стала крупнейшим корпоративным владельцем биткоинов в мире. На покупку цифровой валюты компания суммарно потратила $9,9 млрд. По мнению Майкла Сэйлора, первая криптовалюта превратилась в «самый ценный актив в мире», использование которого позволило бы его компании превратиться в торговый банк или финансовую компанию. Эта трансформация предполагала бы создание инструментов для рынков биткоин-капитала в виде собственных акций, конвертируемых облигаций и других ценных бумаг. В сентябре Майкл Сэйлор привёл данные, согласно которым за четыре года реализации стратегии накопления цифрового золота котировки MicroStrategy почти втрое превзошли его по доходности. Предприниматель подтвердил, что видит реальную возможность построить компанию с 100% премией к биткоину, которая достигнет стоимости $300-400 млрд, предложив инвесторам крупнейшие рынки опционов и акций. «А затем мы в основном начнём углубляться в сегменты с фиксированным доходом и просто продолжим покупать больше биткоинов. Он вырастет до миллионов за монету, а мы — до триллиона», — поделился Майкл Сэйлор со старшим аналитиком Bernstein Гаутаму Чхугани. Основатель MicroStrategy уверен в возможностях компании и продолжил привлекать долговое финансирование для покупки цифрового золота.

С учетом его прогноза средней годовой доходности криптовалюты в 29%, это позволило бы продолжать стратегию арбитража на рынке биткоин-капитала. «Считаю гораздо более разумным занять $1 млрд на рынке инструментов с фиксированным доходом и вложить его в биткоин под 50% годовых без риска контрагента, чем искать кого-то, кто готов платить мне 12-14%», — подчеркнул он. Вопреки недавнему прогнозу аналитиков Benchmark о возможном запуске MicroStrategy кредитования в криптовалюте, предприниматель категорически опроверг такой сценарий. По его словам, это было менее выгодно и более рискованно, чем предоставление инструментов для косвенного инвестирования в биткоин. «Вместо этого мы предположили, что лучшей идеей будет занять $10 млрд у людей, которые с радостью предоставят в долг, и дать им на 100 базисных пунктов больше доходности, а затем вложить в биткоин под 30-50% годовых», — Сказал Майкл Сэйлор.

JPMorgan представила свои прогнозы по драйверам роста криптовалют до конца текущего года. Потенциальное возвращение Дональда Трампа на пост президента США и потребность в страховке от экономической нестабильности сформировали благоприятные перспективы для биткоина в 2025 году, заявили там. По мнению аналитиков, на фоне растущей геополитической напряженности и предстоящих выборов в США спекулятивные институциональные инвесторы могли рассматривать золото и первую криптовалюту, но не Ethereum. Потенциальная победа Дональда Трампа, помимо поддержки биткоина с точки зрения регулирования, скорее всего, усилила бы турбулентность из-за плана повышения тарифов и увеличения государственных расходов («девальвация долга»), посчитали в JPMorgan. По словам специалистов, рынки акций и облигаций недооценивали перспективу возвращения кандидата от республиканцев в Белый дом. Среди других факторов: заявления Morgan Stanley и других инвестиционных компаний о разрешении рекомендовать клиентам спотовые биткоин-ETF; исчезновение давления от ликвидаций Mt. Gox и Genesis, а также продажи монет правительством Германии; выплаты клиентам FTX в фиате после завершения процесса банкротства. Аналитики также отметили рост капитализации стейблкоинов до $180 млрд, который наблюдался до краха Terra/Luna. «В целом мы настроились оптимистично по отношению к цифровым активам до 2025 года», — подытожили в отчете. Аналитики сохранили консервативный взгляд на среднесрочную перспективу. Они напомнили, что текущая цена первой криптовалюты по-прежнему превышала среднюю стоимость добычи в $47 000 и скорректированный на волатильность по сравнению с золотом уровень в $63 000.

На фоне усиливающейся политической неопределенности и растущей интеграции цифровых активов в традиционные финансовые системы, биткоин демонстрировал устойчивый рост и привлекательность для инвесторов. Поддержка со стороны крупных корпораций, таких как MicroStrategy, а также позитивные прогнозы ведущих финансовых институтов, свидетельствовали о продолжающейся легитимности и потенциале первой криптовалюты. Несмотря на сохраняющуюся волатильность и консервативные оценки аналитиков, перспективы биткоина выглядели обнадеживающими, особенно с учетом возможных политических изменений и дальнейшей интеграции цифровых активов в мировую экономику.

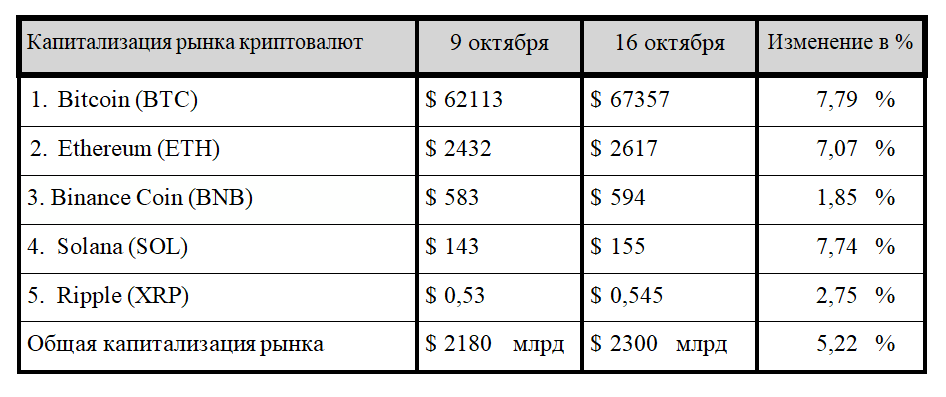

По итогам минувшего семидневного отчетного периода общая капитализация криптовалютного рынка продемонстрировала небольшой рост. На вечер среды, 16 октября 2024 года, она составила $2,18 трлн, что на 0,46% выше значений, зафиксированных на конец прошлого отчетного периода.

1. Bitcoin (BTC). На вечер среды, 16 октября 2024 года, стоимость «цифрового золота» сумела подняться выше отметки $67000. Семь дней биткоин уверенно тестировал линию сопротивления на рубеже $68000, однако к концу отчетного периода немного откатился ниже неё. Рост по итогам отчетного периода составил 7,79%. Цена зафиксировалась на отметке $67357. Рыночная капитализация биткоина выросла на $104 млрд и составила $1,331 трлн. Доля «первой криптовалюты» в общей рыночной капитализации прибавила 0,7 процентных пункта и составила 57,4%.

2. Ethereum (ETH). На вечер среды, 16 октября 2024 года, стоимость «эфира» показала серьёзный рост. Последовав вверх за биткоином, «цифровая нефть» сумела вернуться выше важной психологической отметки $2500. За семь дней «эфир» подорожал на 7,07%, до $2617. Доля Ethereum (ETH) в общей капитализации криптовалютного рынка выросла на 0,11 процентных пункта и составила 13,61%.

3. Binance Coin (BNB). На вечер среды, 16 октября 2024 года, стоимость BNB составила $594. По итогам отчетного периода цена криптовалюты выросла на 1,85%. Доля BinanceCoin (BNB) в общей капитализации криптовалютного рынка снизилась на 0,19 процентных пунктов, составив 3,74%.

4. Solana (SOL). На вечер среды, 16 октября 2024 года, стоимость Solana (SOL) составила $155. Цена актива за семь дней выросла на 7,74%. Доля SOL в общей капитализации криптовалютного рынка псоставила 3,14%, нарастив 0,04 процентных пункта.

5. Ripple (XRP). На вечер среды, 16 октября 2024 года, стоимость Ripple (XRP) составила $0,545. За семь дней «банковская криптовалюта» выросла в цене на 2,75%. Её доля в общей капитализации криптовалютного рынка упала на 0,06 процентных пункта и составила 1,33%.